© Adobe Stock

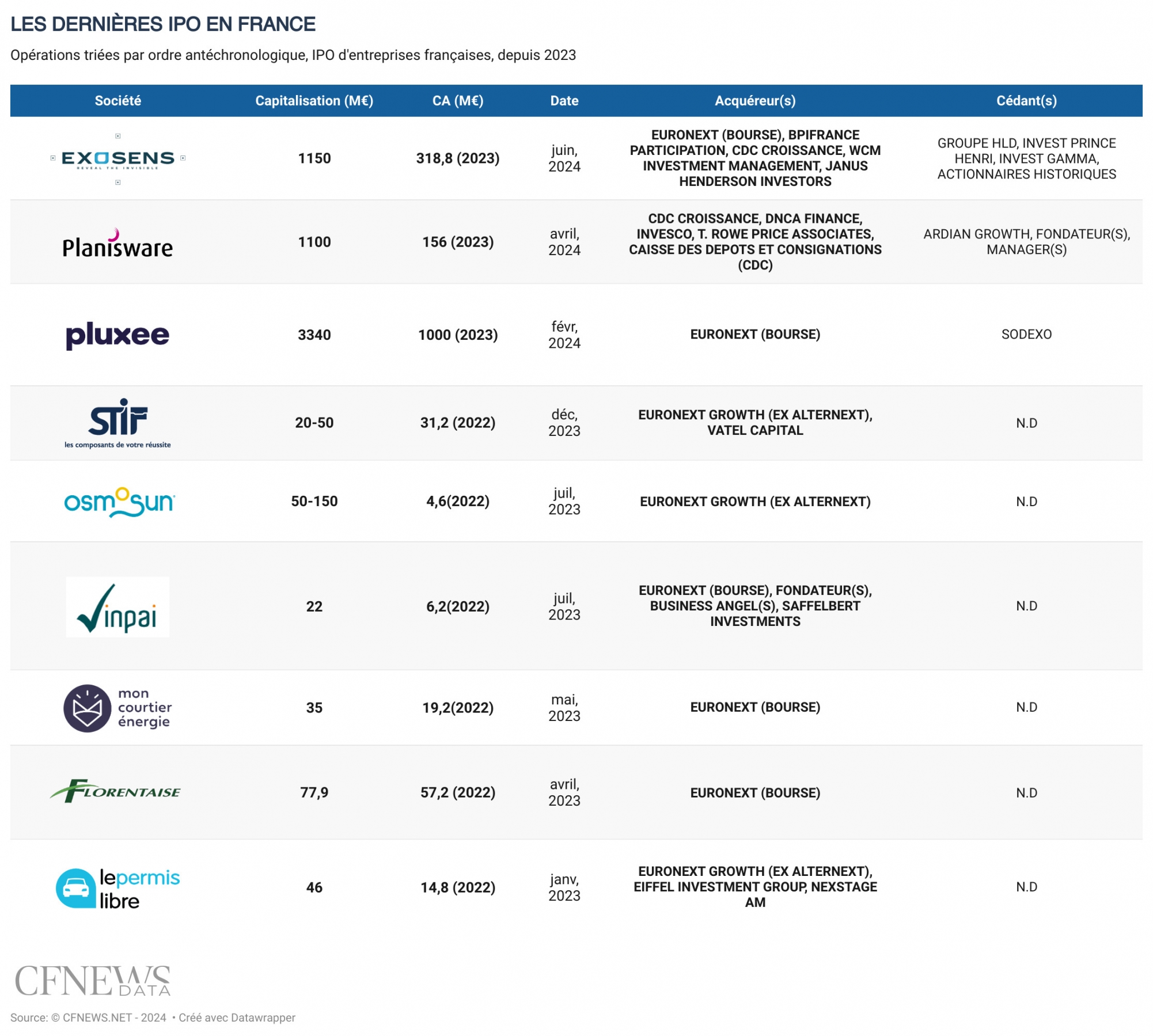

Un mois et demi après Planisware, Exosens (ex-Photonis), lauréat du prix mid cap France lors des Grands Prix CFNEWS Sud-Ouest 2024, profite à son tour de la nouvelle réglementation de l'AMF pour son introduction en bourse (IPO). Ainsi, le fournisseur bordelais d'équipements électro-optiques pour les secteurs de la défense, des sciences de la vie et de l'environnement, du contrôle industriel et du nucléaire, conseillé par la banque d'affaires Lazard, lance son entrée sur Euronext Paris par voie de placement privé réservé aux investisseurs institutionnels. Ses titres commenceront à être négociés à partir du 7 juin, pour un prix de 20 € par action, sa valorisation boursière atteignant environ 1,02 Md€ – avec la dette, la valeur de l'entreprise dépasse 1,15 Md€. L'offre, dont le montant total est de 300 M€ pour 29 % du capital, inclut la cession par HLD – qui accompagne le groupe en majoritaire depuis 2021 –, Invest Prince Henri, Invest Gamma et certains actionnaires minoritaires de 6 000 000 titres existants, représentant environ 120 M€. Ce premier restera majoritaire, avec 58,33 % de la société. Comme prévu il y a deux semaines, Exosens lève également 180 M€ via l'émission d'environ neuf millions d'actions nouvelles. [Mise à jour du 05/06/24 : Les montants de l'offre ainsi que de l'option de surallocation ont été augmentés, à lire ici.]

127 M€ déjà sécurisés

46 M€ sont réservés à Bpifrance Participations, qui détiendra 4,5 % à l'issue de l'opération, dont le livre est tenu par BNP Paribas, Citigroup, J.P. Morgan, Crédit Agricole CIB, Natixis et Société Générale. La Sicav gérée par la Caisse des Dépôts, CDC Tech Premium, s'est engagée à participer à hauteur de 30 M€, pour près de 3 % du capital, tout comme le fonds américain WCM Investment Management. Le britannique Janus Henderson va quant à lui apporter 27 M€, pour environ 2,7 % des titres. L'IPO compte aussi une option de surallocation de 2 250 002 actions, d'une valeur de 45 M€.

Doubler le chiffre d'affaires d'ici 2027

Exosens, qui fabrique des technologies d'amplification, de détection et d'imagerie, a généré 318,8 M€ de chiffre d'affaires en 2023, qu'il espère faire croître de 30 % cette année. Dirigée par Jérôme Cerisier, la société de 1 600 salariés prévoit de dépasser les 115 M€ d'Ebitda ajusté en 2024, contre 92,2 M€ affichés l'an dernier. « Pour 2027, nous visons le doublement du chiffre d'affaires, en prenant en comptant la croissance externe, et d'ici 2030, nous espérons avoir une répartition de nos revenus équilibrée entre nos branches amplification, ainsi que détection et imagerie », rappelle Quynh-Boi Demey, directrice financière chez Exosens. Ayant réalisé les acquisitions de Xenics, ProxiVision, El-Mul et Telops en l'espace de trois ans, le groupe compte annoncer un nouveau rachat dans le secteur du nucléaire dans les mois à venir.