Alban Cabanis, SORGEM

Apparue au début des années 2000, la Vendor Due Diligence (VDD) financière s’est rapidement imposée dans les transactions large et upper-mid cap. Ses avantages dans le processus de cession (surtout quand il est concurrentiel) sont connus : structuration et lisibilité de l’information financière, anticipation des difficultés éventuelles, rapidité des phases d’étude et donc de positionnement des investisseurs présélectionnés.

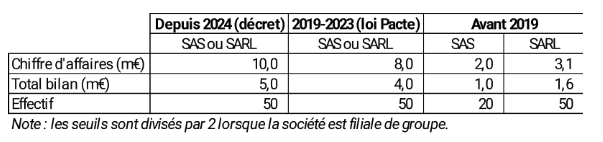

Cependant, son usage ne s’est pas encore généralisé dans les transactions du small cap, en particulier dans les opérations primaires. Le besoin est pourtant réel. Il tient d’abord à la qualité de l’information financière que l’on trouve dans les sociétés de taille petite ou moyenne. L’information analytique y est peu, voire pas, développée. La comptabilité statutaire est marquée par l’empreinte de la fiscalité. Le respect des règles comptables n’est pas toujours assuré. Rappelons que les seuils de nomination d’un commissaire aux comptes ont été significativement relevés au cours des dernières années, comme le montre le tableau ci-dessous :

Et encore, la présence d’un CAC n’est pas une garantie de conformité. Récemment, dans un processus intermédié de cession d’une entreprise de logiciels Saas, l’acquéreur pressenti (un fonds nord-européen spécialiste du secteur) s’est rendu compte que la cible auditée n’étalait pas ses revenus d’abonnement. Cette dernière avait réalisé des ventes importantes en fin d’exercice, gonflant l’EBITDA qui avait servi de base à la valorisation, en parallèle de l’ARR. Ce point a failli faire échouer la transaction. La correcte comptabilisation du chiffre d’affaires (revenue recognition) est un point crucial qui doit être couvert dans toute due diligence en lien avec la compréhension et l’appréciation du modèle économique de la société cible.

Sans même être erronée sur des principes fondamentaux, l’information financière dans les dossiers primaires est le plus souvent parcellaire et limitée. Le rôle de l’auditeur de la VDD sur ce type de dossier consiste alors autant à fiabiliser qu’à tirer le maximum des informations brutes dont il dispose en l’absence de reportings très élaborés. Mettant en perspective les chiffres, éprouvant les différents facteurs de formation de la marge et des résultats, l’auditeur contribue par ses analyses (le plus souvent inédites dans l’histoire de la société) à identifier les clés de lecture de l’actif. Ces clés seront précieuses ensuite autant dans le processus de cession que dans le suivi et l’amélioration de la performance post-transaction.

A certains égards, l’exercice de VDD dans une opération primaire impliquant une ou plusieurs PME s’avère plus décisif et plus impactant que sur un dossier d’une taille plus conséquente et/ou déjà financiarisé. La difficulté réside parfois à convaincre le ou les dirigeants actionnaires à engager des frais de conseil non négligeables avant la cession espérée. Il convient en effet de considérer ces coûts comme un investissement. L’apport d’un cabinet réputé pour sa fiabilité crée de la confiance. Et la confiance, c’est de la valeur qui se retrouvera in fine dans le résultat de cession.

Le marché du small cap n’est pas près de se tasser. Selon une note de la Direction Générale des Entreprises (DGE) publiée en juin 2025, 350 000 dirigeants d’entreprises avaient plus de 60 ans en 2022. De quoi alimenter les transmissions-cessions sur les prochaines années (il y en a eu 37 000 en 2024), dans un contexte où la croissance externe reste un levier essentiel de création de valeur dans le non-coté. La Vendor Due Diligence financière répond parfaitement au besoin de professionnalisation de ce marché et devrait donc voir son usage s’étendre sur les prochaines années.